A Raízen (RAIZ4), Joint venture da Cosan (CSAN3) e da Shell, protocolou nesta segunda-feira (7) pedido para oferta pública inicial de ações (IPO).

No prospecto, a companhia informou que a operação contará somente com tranche primária – quando novas ações são emitidas e os recursos vão para o caixa da empresa.

Para participar da oferta de varejo da Raízen (RAIZ4), é preciso investir no mínimo R$ 3 mil nas ações e no máximo R$ 1 milhão.

A faixa indicativa de preço do IPO está situada entre R$ 7,40 e R$ 9,60.

Com base no número de ações da oferta e o meio da faixa, de R$ 8,50, o IPO da Raízen (RAIZ4) pode movimentar aproximadamente R$ 1 bilhão.

A precificação das ações ocorre no dia 03 de agostos. Já o início das negociações das ações na B3 (B3SA3) acontece no dia 05 de agosto.

Os recursos captados na tranche primária serão direcionados para:

- construção de novas plantas para expandir a produção de produtos Renováveis e capacidade de comercialização;

- investimentos em eficiência e produtividade de seus parques de Bioenergia; e

- investimentos em infraestrutura de armazenagem e logística para suportar o crescimento de volume comercializado de renováveis e açúcar.

O IPO é coordenado pelo Bradesco BBI, Scotiabank, Citi, Bank of America, Credit Suisse, J.P. Morgan, Santander, XP, HSBC, Morgan Stanley e o Safra.

Confira o prospecto na íntegra aqui.

Perfil da Raízen (RAIZ4)

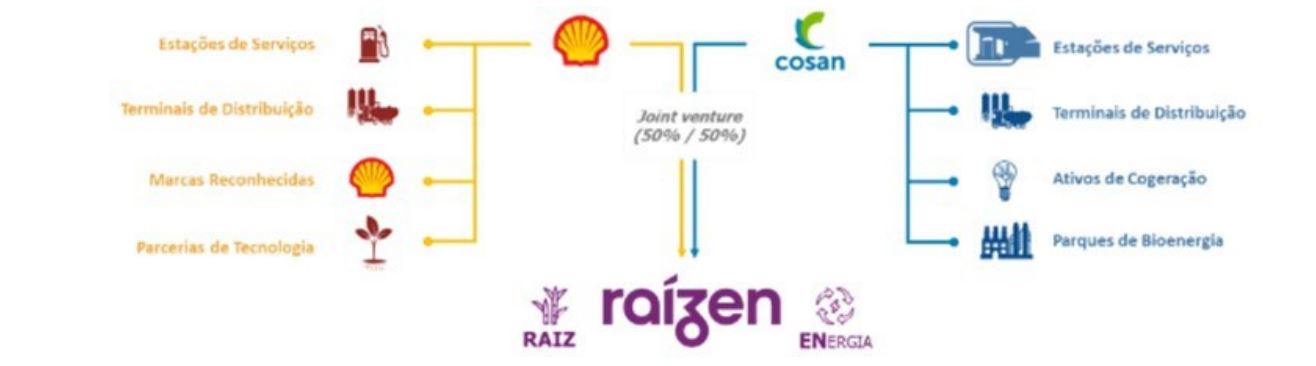

A Raízen (RAIZ4) foi fundada em 2011 como uma joint venture entre a Cosan (50%) e a Shell (50%), incorporando ativos de ambos os acionistas e visão estratégica de longo prazo fundamentada no mercado de biocombustíveis, energia renovável e marketing e serviços.

A Cosan (CSAN3), que na época já estava posicionada como a maior e mais reconhecida produtora de biocombustíveis e de açúcar do Brasil, e que havia adquirido em 2008 os ativos de distribuição de combustíveis da ExxonMobil no país, e a Shell com sua ampla rede e infraestrutura de distribuição de combustíveis, sendo a marca de energia nº 1, reconhecida nos mercados de atuação, e tecnologias proprietárias inovando na produção de biocombustíveis celulósicos.

Em nossos dez anos de existência, o Grupo se consolidou entre as maiores companhias do Brasil, e com escala global em seus ramos de atuação.

A Raízen (RAIZ4) se considera uma líder mundial em biocombustíveis e uma referência global em sustentabilidade, na vanguarda de importantes tendências internacionais em transição energética desenvolvendo soluções com baixa emissão de carbono.

Dessa forma, a empresa acredita ser uma das maiores e pioneiras empresas completamente integradas de energia renovável do mundo, operando em toda a cadeia de valor de biocombustíveis e de energia renovável: “do solo-ao-tanque” e da “biomassa-à-eletricidade”.

Indicadores financeiros

O lucro líquido da Raízen (RAIZ4)nos três primeiros meses de 2021 atingiu 1,5 milhão, contra R$ 2,2 milhões do mesmo período de 2020.

A receita líquida somou R$ 114,6 milhões no primeiro trimestre de 2021, ante R$ 120,5 milhões de igual etapa do ano passado.

O Ebitda ajustado totalizou R$ 6,5 milhões entre janeiro e março de 2021, contra R$ 6,8 milhões do 1T20.

A dívida líquida da Raízen em 31 de março deste ano era de R$ 14,171 bilhões, ante R$ 12,968 bilhões de um ano antes.

Já a relação dívida líquida / Ebitda ajustado era de 2,1x no final de março de 2021. Um ano antes era de 1,9x.

Compra da Biosev (BSEV3) pela Raízen (RAIZ4)

Em 8 de fevereiro deste ano, a Raízen (RAIZ4) celebrou contrato de aquisição com a Biosev (BSEV3) e a Hédera Investimentos e Participações, controladora da Biosev.

O acordo prevê a aquisição de até 100% das ações de emissão da Biosev pelo Grupo Raízen.

A aquisição envolve troca de ações, com emissão de 3,5% de ações preferenciais não-resgatáveis e sem direito de voto, 1,4999% de ações preferenciais resgatáveis a valor simbólico e sem direito de voto, todas de emissão das companhias do Grupo Raízen, e um valor pago em dinheiro no montante de R$ 3,6 bilhões.

Em março, o CADE aprovou, sem restrições, o ato de concentração, referente à transação do Grupo Raízen com a Biosev, após transcorrido o prazo de 15 dias contados de sua publicação no Diário da União, em 2 de março de 2021.

Com isso, a condição precedente relativa à aprovação do CADE foi obtida.

A aquisição permanece sujeita à satisfação de determinadas condições estabelecidas no contrato de aquisição.

Entre outras, a principal condição ainda não satisfeita refere-se à reestruturação, pela Biosev, da sua estrutura corporativa e seu endividamento financeiro atual.

A estrutura da transação em troca de ações reflete a visão dividida por ambas as partes do valor potencial em torno da cana-de-açúcar, atualmente sendo explorado pioneiramente pelo Grupo Raízen.

Saiba Mais

Confira mais notícias sobre os próximos IPOs de 2021

Deixe um comentário